A tabela de Configurações do PIS/COFINS tem por finalidade a criação de registros que definem as várias formas de tributação de PIS E COFINS, que estão sujeito os artigos que sua empresa comercializa.

No momento que cadastrar os artigos, deve associá-los a um registro desta tabela. A partir desta associação o artigo terá todos os critérios de cálculo de PIS e COFINS definidos. Portanto, muito critério e conhecimento das formas de tributação dos seus produtos são necessários, quando for criar ou alterar estas configurações.

Nesta tabela também é possível associar fórmulas para calcular a base de cálculo de PIS e COFINS, bem como definir o regime de tributação, que pode ser Regime Normal ou Substituição Tributária. No entanto, quando o cálculo destes tributos forem padrão, isto é, sem particularidades específicas da sua atividade, não é necessário criar fórmula alguma, pois o sistema já as tem definidas internamente.

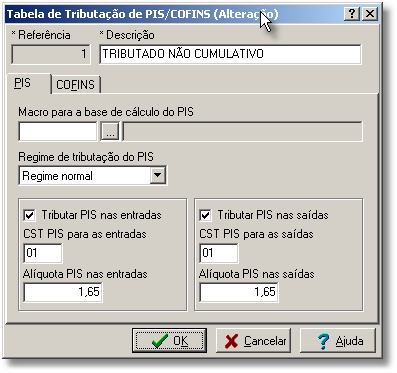

Configurações do PIS |

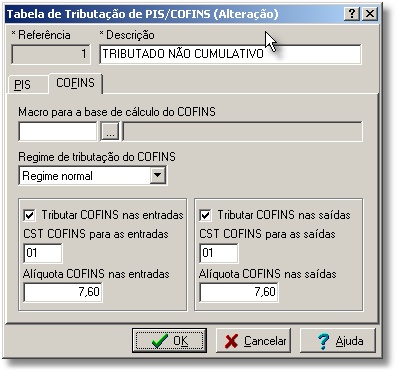

Configurações do COFINS |

Vide a seguir uma descrição detalhada de cada um dos campos disponíveis nesta tabela:

| • | Referência: Este campo serve para identificar de forma única cada uma das tabelas de tributação de PIS/COFINS registradas. É calculado automaticamente pelo sistema na inclusão, e não pode ser alterado. |

| • | Descrição: A descrição serve para identificar a tabela de tributação de PIS/COFINS. Pode ser informada uma descrição com até 50 caracteres. |

| • | Macro para base de cálculo do PIS: O cálculo padrão para Base de PIS é o valor das mercadorias, mas caso haja um cálculo diferenciado para a base, poderá ser selecionada uma macro para o cálculo da base, pressionando F4 ou clicando no botão. |

| • | Regime de tributação do PIS: Selecione aqui qual o regime de incidência do PIS, podendo escolher entre três opções: |

| o | Substituição Tributária. |

| • | Tributar PIS nas entradas: Marque esta opção para indicar que as operações de entrada deverão ser tributadas pelo PIS. |

| • | CST PIS para as entradas: Informe neste campo o CST (Código de Situação Tributária) para o PIS nas entradas. |

| • | Alíquota PIS nas entradas: Preencha a alíquota do PIS para as entradas. |

| • | Tributar PIS nas saídas: Marque esta opção para indicar que as operações de saída deverão ser tributadas pelo PIS. |

| • | CST PIS para as saídas: Informe neste campo o CST (Código de Situação Tributária) para o PIS nas saídas. |

| • | Alíquota PIS nas saídas: Preencha a alíquota do PIS para as saídas. |

| • | Macro para base de cálculo do COFINS: O cálculo padrão para Base de COFINS é o valor das mercadorias, mas caso haja um cálculo diferenciado para a base, poderá ser selecionada uma macro para o cálculo da base, pressionando F4 ou clicando no botão. |

| • | Regime de tributação do COFINS: Selecione aqui qual o regime de incidência do COFINS, podendo escolher entre três opções: |

| o | Substituição Tributária. |

| • | Tributar COFINS nas entradas: Marque esta opção para indicar que as operações de entrada deverão ser tributadas pelo COFINS. |

| • | CST COFINS para as entradas: Informe neste campo o CST (Código de Situação Tributária) para o COFINS nas entradas. |

| • | Alíquota COFINS nas entradas: Preencha a alíquota do COFINS para as entradas. |

| • | Tributar COFINS nas saídas: Marque esta opção para indicar que as operações de saída deverão ser tributadas pelo COFINS. |

| • | CST COFINS para as saídas: Informe neste campo o CST (Código de Situação Tributária) para o COFINS nas saídas. |

| • | Alíquota COFINS nas saídas: Preencha a alíquota do COFINS para as saídas. |

Page url:

http://utilsoft.com.br/help/index.html?configuracoesdopiscofins.htm